Nikoliers: Арендные ставки на офисы внутри ТТК выросли на 20%

Ставки аренды внутри Третьего транспортного кольца растут опережающими темпами. За девять месяцев 2025 года средневзвешенная ставка аренды увеличилась на 20%, в то время как в целом по рынку внутри МКАД рост показателя не превысил 10%. В рамках базового прогноза Nikoliers, в перспективе до 2030 г. рост базовых ставок аренды продолжится как в вакантном предложении в среднем на 7% в год, так и через скрытый рост-пересмотр условий при продлении договоров с заменой неплатежеспособных арендаторов – рост в среднем на 15-20%. Уровень вакантности в среднем на 2025-2030 гг. прогнозируется на уровне 5,3%. Помимо этого, частные инвесторы выводят на рынок блоки по завышенным ставкам, что может вызвать усиленный рост в деловых районах, где ожидается ввод распроданных в нарезку офисных зданий. Но после охлаждения ожиданий инвесторов ставка аренды вернется к умеренному росту.

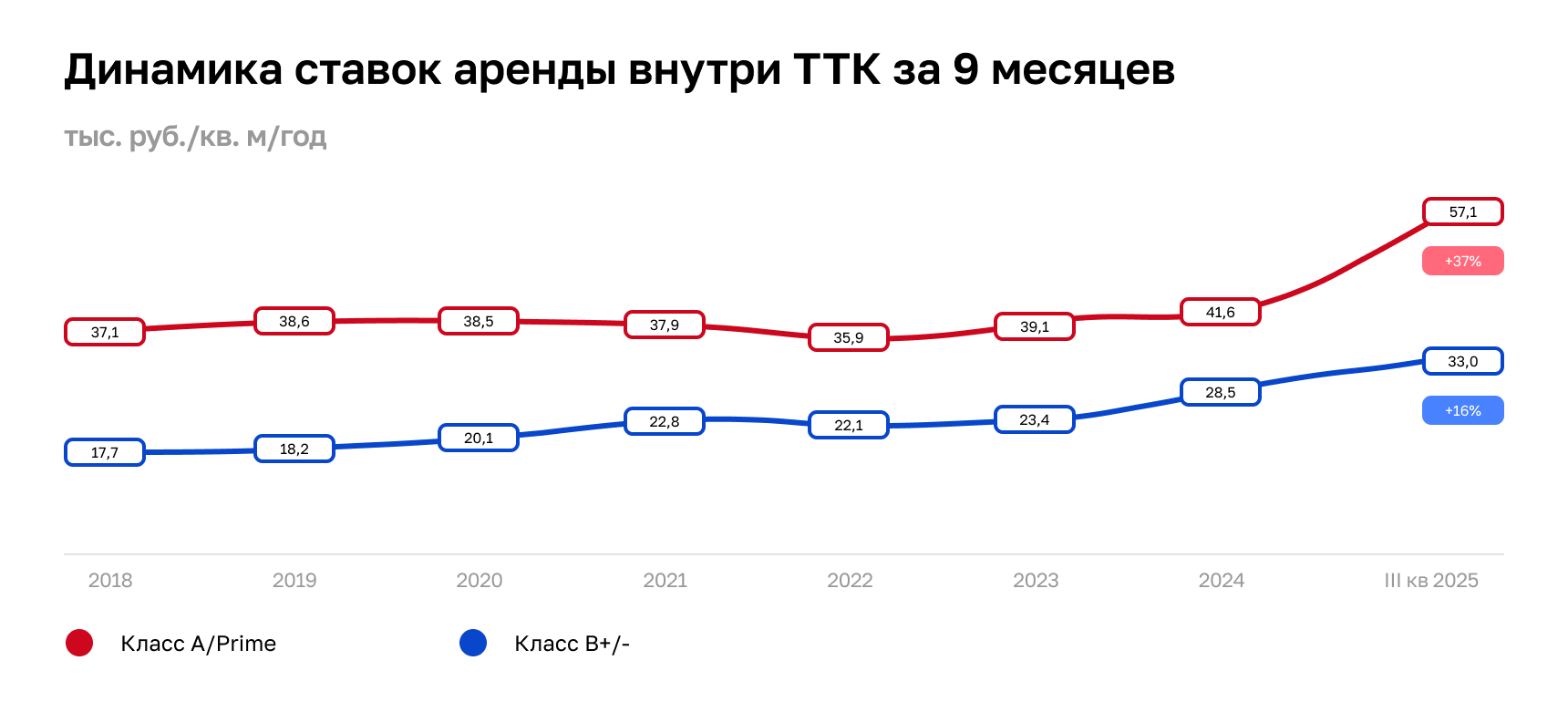

В объектах класса A/Prime внутри ТТК средневзвешенные ставки аренды с начала года увеличились на 37% и достигли 57 130 руб/кв. м/год. В классе B+/- показатель прибавил 16% и по состоянию на конец сентября насчитывает 33 000 руб/кв. м/год.

Активный рост средних ставок аренды связан с изменением структуры предложения. В текущем году офисный рынок пополнился лотами со ставками выше среднего, что привело к смещению показателя.

Так, объем свободного предложения офисных площадей с отделкой в классе Prime со ставками в диапазоне 58 000 – 94 000 руб/кв. м/год увеличился более, чем в 2 раза (до 18,5 тыс. кв. м). Также на рынок вышли крупные лоты в классе А (по 11–12 тыс. кв. м) по ставкам 50 000 – 71 000 руб/кв. м/год. В среднем внутри ТТК за три квартала вакансия выросла на 0,7 п. п. (с 3,2% до 3,9% по классу А/Prime).

«Опережающий рост ставок аренды, как правило, характерен для высококачественных лотов. Арендаторы выбирают сложившиеся деловые районы и готовы ожидать подходящие площади для расширения — так формируется лист ожидания на качественные объекты в локациях с высоким спросом. При этом, конкурентное преимущество получают бизнес-центры в ключевых деловых локациях с развитой инфраструктурой и высоким уровнем сервиса, тогда как офисы с менее привлекательной локацией зачастую показывают околонулевой рост арендных ставок», — комментирует Валентин Кусов, заместитель директора департамента офисной недвижимости Nikoliers.

Опережающий рост ставки аренды на качественные опции наблюдается и по портфелю 13 ключевых собственников, аккумулирующих в управлении 15% офисного стока классов Prime, А и В+ в Москве. Их профессиональное управление делает портфели высоколиквидными и чувствительными к конъюнктуре, поэтому динамика по этой выборке - опережающий индикатор для всего рынка.

Внутри МКАД по этому портфелю 13 ключевых собственников средневзвешенная ставка аренды за 9 месяцев 2025 года прибавила 15% и составила 40 560 руб/кв. м/год. В классе А/Prime показатель увеличился на 32% — до 60 000 руб/кв. м/год, в классе В+ средневзвешенная ставка аренды выросла на 28% — до 28 470 руб/кв. м/год. При этом, уровень вакантности у 13 ключевых собственников по портфелю в целом, включая объекты за МКАД снизился на 1,1 п.п. — до 2,9%.

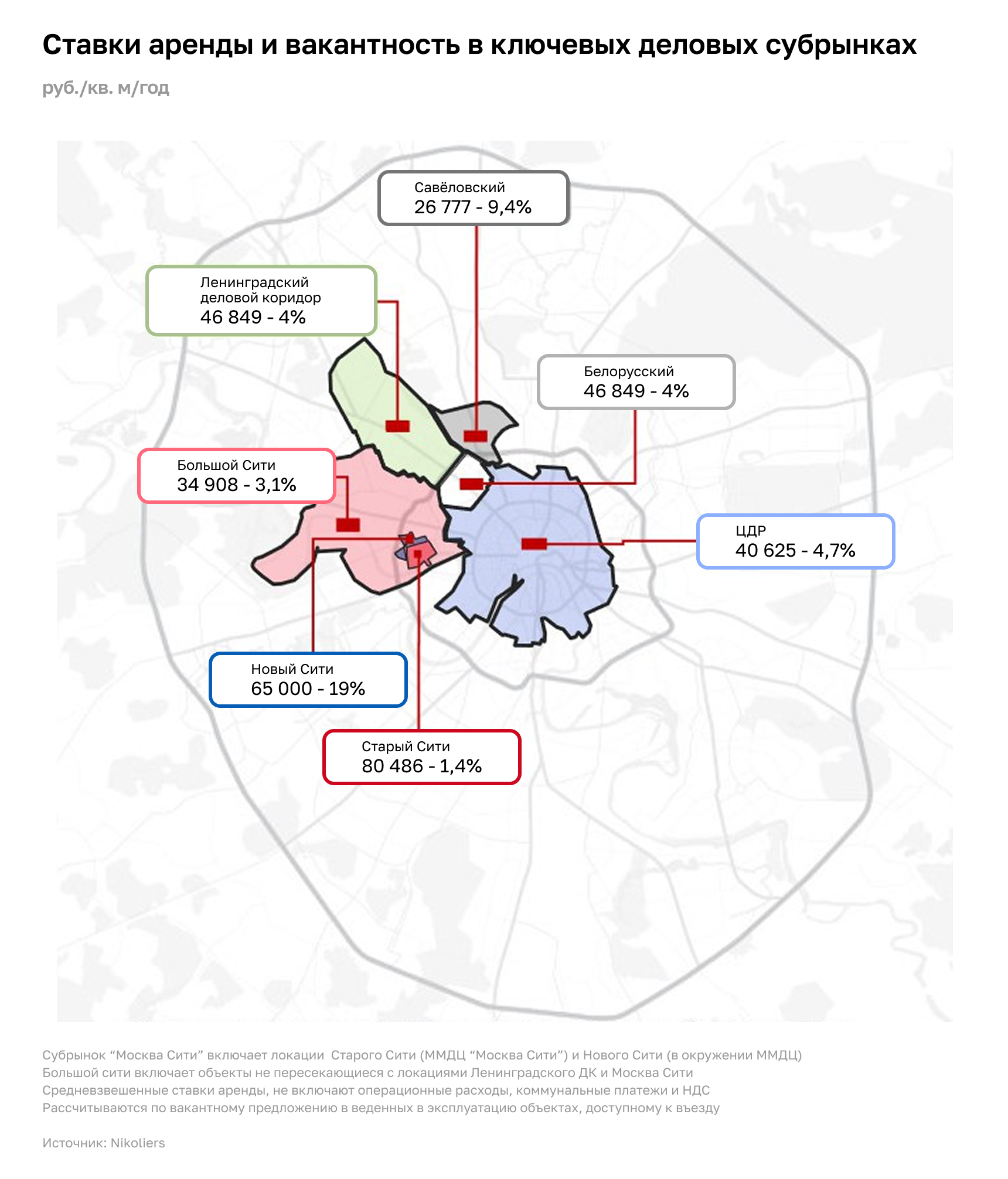

Ставки аренды и доля свободных площадей отличаются в ключевых деловых субрынках. По данным Nikoliers, самая высокая ставка аренды наблюдается в локации «Старый» Сити (80 486 руб/кв. м/год) с минимальным уровнем вакантности в 1,4%. Далее следует «Новый» Сити», где средневзвешенная ставка аренды составляет 65 000 руб/кв. м/год. В Белорусском деловом районе средние ставки аренды насчитывают 46 849 руб/кв. м/год, а в Ленинградском деловом коридоре показатель равен 44 085 руб/кв. м/год. Динамика ставок аренды в ключевых деловых кластерах значительно опережает среднерыночную: за 9 месяцев рост в субрынках достиг в среднем 47%.

Вакантное предложение офисных площадей в «Новом Сити» возросло после ввода в эксплуатацию в III кв. 2025 г. башни Space Tower (комплекс Icity). Несмотря на то, что уровень вакантности выше среднерыночного уровня, в локации низкий сток – 139 тыс. кв. м. Предложение в локации формируют две башни комплекса Icity, из которых Time Tower продана целиком до ввода в эксплуатацию, а Space Tower введена в эксплуатацию с низкой долей свободных площадей, предлагаемых от девелопера. Поскольку объект распродан в нарезку, то около половины площадей в башне приобретены в инвестиционных целях. Блоки от частных инвесторов постепенно выходят на рынок аренды, что способствует росту арендного предложения.

«Помимо девелоперов и конечных пользователей, на рынке офисной недвижимости формируется новый сегмент частных арендодателей, которые приобретают небольшие офисные блоки ещё на этапе строительства. Такие инвесторы самостоятельно выводят на рынок лоты в состоянии Shell & Core по ставкам, превышающим среднерыночный уровень в 1,5–2 раза. Завышенные ставки и длительная экспозиция этих лотов будут способствовать сохранению системной вакансии в сегменте офисов до 500 кв. м», — добавляет Валентин Кусов.